예금∙대출금리차 '역대 최대'…관치가 은행 이자장사 도왔다

한국은행의 기준금리가 떨어지고 있지만, 은행들의 대출과 예금금리의 차이는 사상 최대 수준으로 벌어졌다. 집값 불안을 의식한 금융당국이 대출금리 인하에만 제동을 걸면서다. 시장을 거스르는 ‘관치 금리’가 소비자 부담을 늘리고, 은행 이자 장사만 돕는다는 비판이 나온다.

━

신한·하나은행 예대금리차 역대 최고

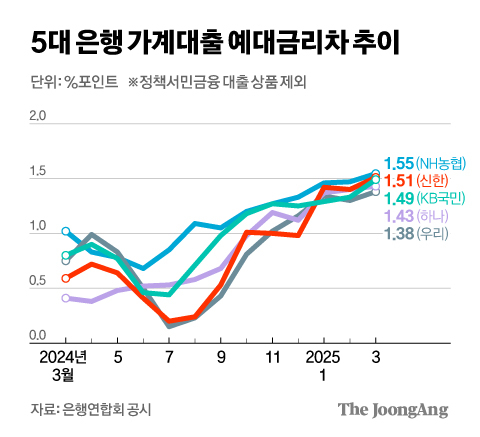

5대 은행의 최근 예대금리차는 사상 최고 수준이다. 3월 신한(1.51%포인트)·하나(1.43%포인트)은행의 예대금리차는 은행연합회가 관련 자료를 공시하기 시작한 2022년 7월 이후 역대 최고였다. 같은 시기 KB국민은행(1.49%포인트)은 2023년 1월 이후, 우리(1.38%포인트)·NH농협(1.55%포인트)은행은 각각 2023년 2월과 12월 이후 대출과 예금 금리의 차이가 가장 많이 벌어졌다. 2023년은 고물가를 잡기 위해 공격적으로 기준금리를 올리던 시기다.

5대 은행보다 예대금리차가 더 벌어진 곳도 많았다. 전북은행은 지난 3월 예대금리차가 7.17%포인트까지 확대하면서, 은행연합회 19개 은행 중 가장 큰 금리차를 기록했다. 제주은행(2.71%포인트)·토스뱅크(2.46%포인트)·광주은행(2.34%포인트)도 예대금리차가 2%포인트가 넘었다.

━

금융당국 개입에 대출금리만 ‘역주행’

실제 은행연합회 소비자포털에 따르면 5대 은행의 지난 3월 신규 가계대출의 평균 금리는 연 4.31~4.58%로 모두 4%가 넘었다. 이는 1년 전인 지난해 3월 신규 가계대출 평균 금리(연 4.17~4.51%)와 비교해 큰 차이가 없거나 오히려 소폭 올라간 수치다. 반면 4일 기준 5대 은행의 대표 정기예금 상품의 최고 금리(1년 만기 기준)는 연 2.58~3.1%까지 하락했다. 올해 초까지만 해도 연 3%대 예금 상품이 있었지만, 현재는 5대 은행 예금 중 연 금리가 3%가 넘는 곳은 NH농협은행의 ‘NH고향사랑기부예금’(3.10%)이 유일하다. 금리 인하기에 더 빨리 내려야 할 대출금리는 유지하고, 예금금리만 내리면서 예대금리차를 키운 것으로 풀이할 수 있다.

은행들의 이런 ‘금리 역주행’에는 금융당국의 개입이 있었던 것으로 알려졌다. 최근 토지거래허가구역 해제 영향에 서울 일부 지역의 부동산 가격이 과열되면서다. 은행권 관계자는 “‘토허제’ 해제로 4월부터 가계대출이 증가할 조짐이 보이자, 금리 인하보다는 가계대출 엄정 관리로 당국 기조가 바뀌었다”면서 “대출을 늘리지 않으려면, 은행들도 금리를 높게 유지할 수밖에 없다”고 했다. 실제 5대 은행의 지난 3월 가산금리는 2.64~3.72%로 지난해 3월(2.33~3.65%)보다 상승했다. 기준금리 인하에도 불구하고 은행들이 가산금리를 인위적으로 올려 대출금리 상승을 유도했다는 의미다.

━

무색해진 금리 인하 효과, 은행만 실적 잔치

김상봉 한성대 경제학과 교수는 “대출금리가 시장에서 형성될 수준보다 높게 유지하면 가계 부담이 과도하게 늘어나고, 연체율 상승 같은 문제가 나타날 수 있다”면서 “가계대출 관리가 필요하다면 금리보다는 대출 규제 같은 비가격 방식도 함께 하는 게 필요하고, 그것이 어렵다면 최소한 예금금리 올려서 은행들이 과도하게 이익을 늘리는 것을 막아야 한다”고 지적했다.

김남준([email protected])

with the Korea JoongAng Daily

To write comments, please log in to one of the accounts.

Standards Board Policy (0/250자)