‘코스피 5000’ 오르는 길…발판은 AI, 함정도 AI

━

새해 한국 증시의 향방은

1일 중앙일보와 인터뷰한 주요 증권사(미래에셋·하나·한국투자·KB·NH투자증권)의 리서치 센터장 5인은 코스피 향방을 최저 3750에서 최대 5500까지 내다봤다. 전망치를 제시하지 않은 미래에셋증권을 제외하면 ‘오천피’(코스피 5000) 가능성을 두고 의견이 반으로 갈렸다.

KB증권 역시 올해 코스피가 5000선을 터치할 수 있다고 봤다. 김동원 KB증권 리서치본부장은 “한국 반도체 수요를 떠받치는 AI 산업의 성장 흐름은 최대 10년간 지속할 것”이라며 “물론 굴곡은 있겠지만, AI 산업 성장의 저점 자체가 올라갈 것”이라고 말했다. “미국 대표 기술주 메그니피센트7(마이크로소프트·메타·아마존·알파벳·애플·엔비디아·테슬라) 상승률이 여전히 스탠더드앤드푸어스(S&P)500을 상회하고 있다”는 점을 이유로 꼽았다.

김학균 신영증권 리서치센터장은 지난달 30일 반성문 형식의 ‘2025년 나의 실수’ 보고서를 통해 “원화 약세와 주가 상승이라는 기이한 조합에 코스피 4000은 상상도 하지 못했다”며 “이젠 5000 또는 6000 도달도 불가능해 보이지 않는다”고 전망했다.

비교적 보수적으로 전망한 하나증권(3750~4650)과 한국투자증권(상단 4600)은 ‘상고하저(상반기에 높고, 하반기에 낮은)’ 흐름을 예상했다. 이들은 공통으로 하반기엔 원화 약세와 통화 긴축 흐름으로 수급에 어려움을 겪을 것으로 봤다.

유종우 한국투자증권 리서치본부장은 “코스피 5000 달성에 실패한다면 주된 요인은 환율”이라며 “하반기에는 원화 약세로 (한국은행은) 완화적 통화정책에 나서기 어렵고, 수급 환경도 악화할 것”이라고 했다. 원화 약세가 장기화할 경우 외국인 순매도를 자극할 수 있다는 것이다. 황승택 하나증권 리서치센터장은 “3분기 이후 미국의 고물가 압박이 확대되면서 기준금리 인하 기대가 약화될 것”이라며 “글로벌 유동성이 정점을 찍은 뒤 한국 시장으로 자금 유입이 줄면 코스피가 하락할 수 있다”고 봤다.

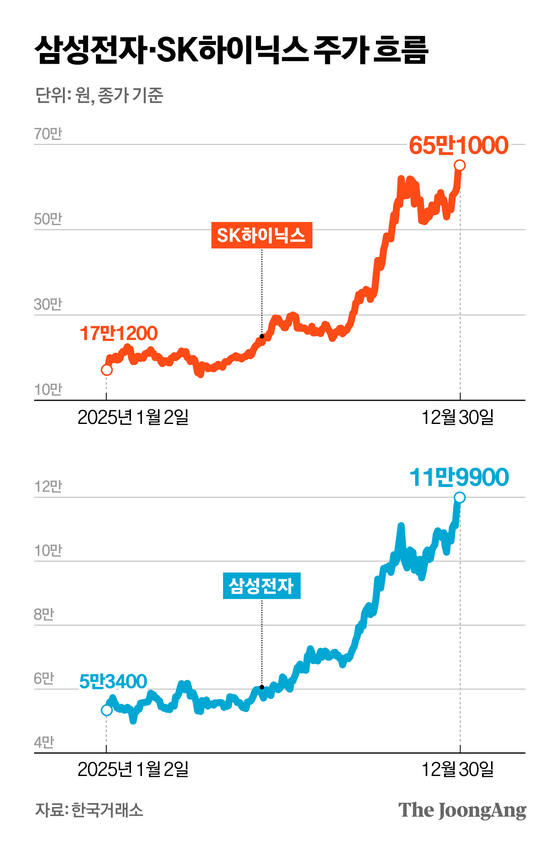

AI 수익성 악화 논란, 즉 ‘거품론’도 주요 변수로 꼽혔다. 박희찬 미래에셋증권 센터장은 “반도체 수익에 대한 낙관적인 흐름에 조금이라도 흠집이 나면 시장 전체가 흔들릴 수 있다”고 말했다. 한국 반도체가 AI 거품론으로부터 자유롭지 않은 데다, 지난해 코스피 영업이익 증가분의 약 40%가 삼성전자와 SK하이닉스에 쏠려 있는 구조를 그 근거로 들었다. 유종우 본부장도 “추가로 엔비디아 실적 하회 시 반도체주의 변동성이 확대될 것”이라고 말했다.

━

미 증시 상반기까지 우호적…11월 중간선거 앞서 ‘확장 재정’ 강화

다만 AI 거품론을 둘러싼 우려와 함께 ‘옥석 가리기’가 필요하다는 의견도 있다. 박희찬 센터장은 “AI는 기회이자 위험 요인”이라며 “아직 AI 거품을 단정 지을 수는 없지만, 실적보다 과도하게 주가가 고평가된 기업은 선별해서 투자할 필요가 있다”고 조언했다.

내수주는 상대적으로 불확실성이 크다는 평가가 많았다. 원화 약세가 지속할 경우 수입 단가 상승으로 소비재·건설업 등 내수 업종의 비용 부담이 커질 수 있어서다. 조수홍 본부장은 “원화가치 하락(환율 상승) 국면에서는 업종 간 양극화가 심해질 수 있다”며 “코스피 이익 증가분의 대부분이 반도체에 집중돼 자본시장 상승과 투자가 체감하는 경제 회복은 괴리가 있을 수 있다”고 말했다.

한편, 서학개미(해외에 투자하는 개인 투자자)가 관심 가질 만한 미국 증시는 상반기까지 우호적인 흐름이 이어질 전망이다. 11월 예정된 중간 선거를 앞두고 확장적 재정 기조가 강화되면 유동성이 확대돼 증시에 긍정적으로 작용할 수 있어서다. 김동원 본부장은 “도널드 트럼프 미국 대통령이 중국과의 AI 패권 경쟁에서 규제 완화를 시행하고 연방준비제도(Fed) 의장도 측근으로 교체할 경우 금리 인하 기조가 더 강해질 수 있다”고 봤다.

장서윤([email protected])