최신기사

뉴욕일원 한인은행 작년 꾸준한 외형 성장

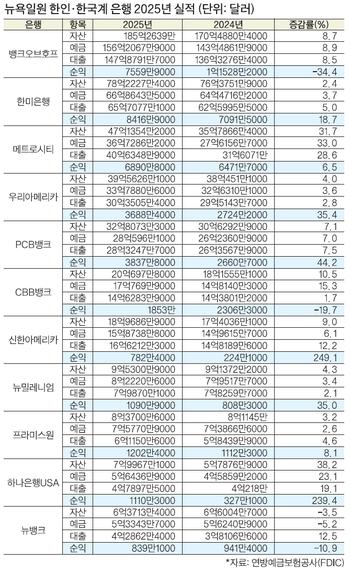

뉴욕·뉴저지에서 영업하는 한인·한국계 은행이 지난해에도 자산과 예금, 대출 규모를 일제히 늘리며 외형 성장을 이어갔다. 2일 연방예금보험공사(FDIC)가 발표한 2025년 각 은행의 연간 누적기준 실적 자료에 따르면, 뉴욕과 뉴저지에서 영업하는 11개 한인·한국계 은행 중 10곳의 자산이 성장세를 기록했다. 10곳 은행 모두 예금과 대출 규모도 성장세를 기록했다. 다만 은행별 순익은 엇갈린 모습을 보이며 희비가 엇갈렸다. 자산규모 최대 은행인 뱅크오브호프의 지난해 말 기준 자산은 185억2639만 달러로, 2024년 말 대비 자산이 8.7% 늘었다. 예금은 8.9%, 대출은 8.5% 각각 증가했다. 뱅크오브호프의 순익은 7559만9000달러로, 2024년(1억1528만2000달러) 대비 34.4% 감소했다. 뱅크오브호프는 연간 순익 감소에 대해 ‘일회성 경비’가 반영된 영향이라고 설명했다. 또한 4분기 실적은 전년동기대비 증가세를 보이며 회복세를 이어갔다고 평가했다. 자산규모 2위인 한미은행은 외형과 순익이 모두 성장세를 나타냈다. 한미은행 자산은 지난해 말 78억2227만4000달러로 전년대비 2.4% 성장했으며 예금은 3.7%, 대출은 5.0% 늘었다. 순익은 8416만9000달러로 직전해 대비 18.7% 증가세를 보였다. 지난해 제일IC은행 인수합병(M&A)을 마무리한 메트로시티은행은 자산규모가 47억1354만2000달러를 기록, 직전해 대비 31.7% 성장하며 한인은행 중 3위로 뛰어올랐다. 예금(33.0%), 대출(28.6%)도 늘었다. 우리아메리카은행은 순익이 3688만4000달러로 직전해 대비 35.4%나 늘어났으며, PCB뱅크 역시 순익이 3837만8000달러로 직전해 대비 44.2% 성장하는 모습을 나타냈다. 지난해 동부 시장에 진출한 CBB뱅크도 자산과 예금, 대출 모두 증가했다. 다만 순익은 1853만 달러로 직전해 대비 19.7% 감소했다. 한편 뉴욕 일원 한인은행 중 유일하게 자산과 예금이 모두 줄어든 은행은 뉴뱅크였다. 뉴뱅크 자산 규모는 6억3713만4000달러로, 직전해 대비 3.5% 감소세를 기록했으며 예금도 5.2% 줄었다. 순익은 839만1000달러로 직전해 대비 10.9% 감소했다. 김은별 기자뉴욕일원 한인은행 뉴욕일원 한인은행 외형 성장 한미은행 자산

2026.02.02. 21:45

한인은행들 설 송금 무료…개인 계좌 고객에 한해

내달 17일 민족 명절 설을 맞아 주요 한인 은행들이 한국 송금 서비스를 무료로 제공한다. 대부분의 한인 은행들은 설 한 주 전인 내달 9일 또는 10일부터 13일까지 약 일주일 동안 개인 계좌를 가진 고객들을 대상으로 무료 서비스를 제공한다. 모든 송금 서비스는 지점 운영시간에만 가능하고 일부 은행은 액수에 제한이 없다. 〈표 참조〉 뱅크오브호프는 10일 시작해 13일까지 무료 송금을 진행하며 개인 간 송금에 한해 한국, 중국, 홍콩, 베트남, 대만에 액수 제한 없이 보낼 수 있다. 은행 측은 여기에 더해 한국, 싱가포르, 일본, 태국, 캐나다, 호주, 영국 등에도 현지 통화로 송금할 수 있는 서비스도 제공한다. 이 경우 최소 송금액은 2000달러다. 한미은행 고객은 9일부터 13일까지 한국, 중국, 홍콩, 베트남, 인도, 파키스탄에 무료로 송금할 수 있다. PCB뱅크도 같은 기간 개인 계좌 소지 고객들을 대상(기업 송금 제외)으로 한국과 중국에 무료 송금 서비스를 제공한다. 오픈뱅크와 CBB뱅크도 같은 기간 한국으로의 송금을 무료 제공하며 액수의 제한이 없는 것이 특징이다. US메트로뱅크는 같은 기간에 한국, 홍콩, 중국, 베트남에 무료 송금 서비스를 제공한다. 우리아메리카은행도 9~13일 한국으로의 무료 송금을 제공하며, 거래당 최대 3000달러까지 가능하고 기간 내에 최대 2회 돈을 보낼 수 있다. 송금 마감 시간은 동부시간으로 오후 4시다. 신한아메리카은행은 2월 2일(월)부터 13일까지 2주 동안 한국으로의 무료 송금 서비스를 제공한다. 송금 국가는 향후 추가될 수도 있다. 한인은행들은 이번 서비스가 달러당 원화 환율이 1440원대를 유지하고 있어 예년보다 송금 규모가 커질 것으로 내다보고 있다. 최인성 기자한인은행 송금 무료 송금 무료 서비스 송금 서비스

2026.01.26. 18:33

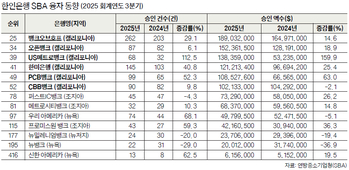

[1분기 실적 순위·성장 규모] 한인은행 SBA 대출 양극화

2026년 1분기 한인 금융권의 중소기업청(SBA) 대출 실적을 전년 동기와 비교한 결과, 일부 은행들이 높은 실적을 기록하며 시장 판도의 재편 가능성을 알렸다. SBA가 지난해 12월 말을 기준으로 보고한 2026년 1분기(10월 1일~12월 말) 국내 은행과 금융 기관들의 대출 실적을 분석한 결과 US메트로뱅크가 50건, 1억564만 달러를 기록해 전년 동기 대비 건수 284%, 금액 246% 증가라는 큰 폭의 성장을 보였다. 〈표 참조〉 한인은행 전체 대출액수도 3억8884만 달러를 보여 1년 전보다 19.9%의 성장을 기록했다. 전국서 11위를 기록한 뱅크오브호프는 건수 증가율은 12.3%에 그쳤지만, 금액은 45.5% 증가하며 대출 규모 확대 했다. 지난해 퍼스트 IC를 인수한 메트로시티뱅크는 합병 결과에 힘입어 건수는 187%, 금액은 339%(4772만 달러) 증가해 가장 가파른 상승세를 기록했다. 메트로시티뱅크는 전국 순위에서 24위를 기록했다. 한미은행은 건수는 사실상 정체(+2.1%)였으나, 금액(3384만여 달러)이 34.7% 늘어나 평균 대출액을 키운 것으로 분석된다. 무리한 물량 확대보다는 수익성과 리스크 관리에 방점을 둔 전략으로 풀이된다. 상위권 은행들이 두 자릿수에서 세 자릿수에 이르는 성장률을 기록하며 시장 주도권을 강화했지만, 지난해 공격적인 확장에 나섰던 중소형 은행과 SBA 전문 렌더들은 절반 이상 감소한 곳도 적지 않아 조정 국면에 들어간 모습이다. 업계에서는 “대형 딜 중심의 선별적 영업과 내부 심사 역량 강화가 맞물린 결과”라는 평가가 나온다. 2025년 1분기 SBA 시장에서 선전했던 오픈뱅크, CBB 뱅크, PCB 뱅크는 2026년 1분기 들어 급격한 감소세를 보였다. 업계 관계자들은 “2025년 공격적인 확장 이후 포트폴리오 조정과 리스크 관리 강화가 불가피했다”고 분석했다. 눈에 띄는 점은 신한 아메리카다. 건수는 33.3% 줄었지만, 금액은 오히려 98.7% 증가해 소수의 대형 딜 중심 전략이 효과를 낸 것으로 보인다. 뉴뱅크 역시 건수는 감소했지만 금액이 51.4% 늘어 평균 대출 규모가 커졌다. 2026년 1분기 SBA 시장은 ‘대형 은행 중심 재편’과 ‘중소형·전문 렌더의 조정’이 동시에 진행됐으며, 단순 물량 경쟁에서 벗어나, 규모·수익성·리스크 관리가 핵심 경쟁력으로 부상하고 있는 것으로 분석된다. 한 한인은행 관계자는 “이런 흐름이 2026년 연중 지속할 가능성이 높다고 보고 있다”며 “금리와 경기 불확실성이 완전히 해소되지 않은 상황에서, 무리한 확장보다는 선별 대출과 평균 대출액 확대 전략이 한동안 주류가 될 것”이라는 진단했다. 최인성 기자1분기 실적 순위·성장 규모 한인은행 양극화 한인은행 전체 대출 실적 대출 규모

2026.01.09. 0:26

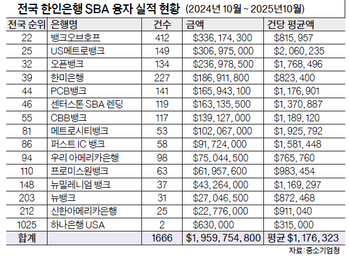

15개 한인은행 SBA 대출 20억불 육박

전국의 한인 은행들이 최근 13개월동안 총 20억 달러에 육박하는 연방 중소기업청(SBA) 대출 실적을 올린 것으로 나타났다. SBA가 지난 18일 공개한 누적 대출 실적(7a)을 본보가 분석한 결과 15개 주요 한인 금융기관들은 총 19억5975만여 달러를 대출해 올해 안에 20억 대출 시장 규모를 열게 될 것으로 예상된다. 대출 건수는 총 1666건이었으며, 건당 평균 117만여 달러를 보였다. 〈표 참조〉 특히 1400여 개 국내 전체 은행 중 10곳의 한인 은행이 100위 안에 이름을 올리며 견조한 영업 성과를 자랑했다. 가주 소재의 한인 주요 은행들도 일제히 상위권에 올랐다. 규모가 가장 컸던 뱅크오브호프는 지역 은행으로서의 가능성을 내보이며 총 412건의 대출 실적을 올렸으며, 최근 인력 보강으로 SBA 대출에 큰 비중을 둬온 US메트로뱅크는 149건의 대출을 통해 총대출액 3억 달러를 넘어섰다. 건당 평균액은 뱅크오브호프에 비해 두 배 이상 많은 206만 달러를 기록해 비교적 높은 건당 대출 규모를 보였다. US메트로 뱅크는 올해 3분기까지 전년 동기 대비 15%가량의 추가 인력을 확충한 바 있다. 김동일 행장은 “SBA 융자팀은 은행의 뿌리를 강화하는 힘을 발휘한다. 앞으로도 업계에서 더 많은 인력을 확보해 자산 증대는 물론, 내년 추가 지점 확대에도 버팀목으로 활용한 것”이라고 설명했다. 오픈뱅크는 총대출액 2억3600만 달러를 넘겼으며, 한미은행은 대출 건수 227건, 총대출액 1억8691만 달러를 기록, 건당 평균 8만여 달러로 집계됐다. 이 밖에 PCB뱅크, 센터스톤, CBB뱅크 순으로 나타났다. 이번 집계 자료는 한인 은행들이 팬데믹 시기의 긴 터널을 지나 본격적인 수익 증대에 나선 것으로 볼 수 있으며, 추후 해당 분야에 대한 지속적인 투자가 이뤄질 것을 시사한다. 한 한인 금융권 관계자는 “본격적으로 스몰비즈니스의 필요와 요구에 은행들이 부응하고 있다는 것을 보여주는 것이어서 반가운 통계가 아닐 수 없다”며 “현재의 트렌드가 연말 전후로 가속화된다면 내년에도 한인 은행들에 대한 긍정 평가가 이어질 것으로 기대된다”고 전했다. 최인성 기자한인은행 대출 대출 실적 대출 건수 대출 시장

2025.11.20. 23:53

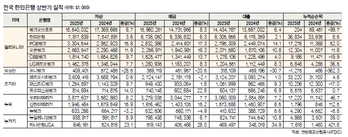

전국 한인은행 총자산 500억불 돌파

올해 1월부터 9월까지 3개 분기에 걸쳐 전국 한인은행들이 자산·예금·대출에서 성장세를 이어가며 전년 대비 견조한 성적을 낸 것으로 나타났다. 본지가 전국 15개 한인은행이 연방예금보험공사(FDIC)에 제출한 2025년 3분기 실적보고서(Call Report)를 분석한 결과 전체 자산은 전년(473억6166만 달러) 대비 5.82%가 증가한 501억1774만 달러를 기록, 사상 첫 500억 달러를 돌파했다. 〈표 참조〉 두 곳을 제외하고는 모두 자산을 늘리면서 전반적으로 지난해 3개 분기에 저조했던 상황을 반전시키는 데 성공한 것으로 평가된다. 은행 총 예금도 전년 동기 대비 6.63% 늘어난 425억7334만 달러를 기록했으며, 대출도 1년 전에 비해 6.0% 늘어나 사실상 400억 달러 시대를 눈앞에 뒀다. 누적 순익 측면에서는 지난해 4개 은행을 제외하고 전년 동기 대비 모두 순익 감소를 기록했었지만, 올해는 4개 은행을 제외한 11개 은행이 순익 증가를 이뤄내 뚜렷한 반등세를 보였다. 15개 은행의 전체 누적 수익은 2억9416만 달러를 보여 전년 동기 대비 0.34% 감소를 보였다. 남가주 한인은행 가운데서는 지난해 3분기 8733만달러의 누적 순익을 거둔 뱅크오브호프가 올해초 일부 손실 영향으로 3분기 누적 순익 3404만 달러를 기록했다. 지난해 동기 대비 28%의 성장을 기록하긴 했지만, 올해 2분기 회계상 손실로 인해 분기 순익 2406만 달러를 기록하면서 3개 분기 누적 순익도 예상보다 낮은 결과를 보였다. 하지만 뱅크오브호프는 전 분기 대비 순이자 수익과 대출 잔액 증가, 예금 비용 감소로 순이자 마진(2.89%)이 오르는 효과를 얻었다. 올해 3개 분기에는 특히 한미은행·PCB뱅크·US메트로뱅크가 뚜렷한 상승세를 보이며 성장 발판을 다졌다. 한미은행는 3분기 누적 순익에서 6000만 달러를 넘어서면서 전년 동기 대비 19.7% 증가를 기록했다. 약진이 두드러졌던 PCB뱅크는 49.4%의 순익 성장을 일궜다. 예금과 대출의 고른 성장이 자산 16.4% 상승의 밑받침이 된 것으로 분석된다. US메트로뱅크도 예금과 대출 등 고른 성장을 바탕으로 누적 손익 44.9%를 기록하며 성장했다. 오픈뱅크 역시 예금, 자산, 순익 등 분야에서 10% 이상의 성과를 기록했다. 올해 성장 둔화를 기록해온 CBB뱅크는 3분기 누적 순익 감소(-19.3%)를 다시 맛봐야 했으며, 워싱턴의 유니뱅크는 일부 손실을 보전했지만 마이너스 성장을 벗어나지는 못했다. 지난해 컨설팅을 포함한 비용지출을 감수했던 신한아메리카도 올해 3개 분기에는 부진을 털고 500만 달러에 가까운 누적 순익으로 전년대비 219%의 성과를 거뒀다. 또한 뉴저지 하나은행USA는 예금과 대출이 모두 증가하면서 분기 수익과 자산에서 3.5배가 넘는 성과를 누렸다. 한인 은행권 관계자는 “예금비용 절감과 대출 성장, 부실률 하락이 동시에 이뤄지며 실적 개선 트렌드가 뚜렷한 것으로 보인다”며 “연말까지도 견조한 성장세가 이어질 가능성이 높다”고 전망했다. 최인성 기자한인은행 총자산 전국 한인은행들 남가주 한인은행 순익 성장

2025.11.02. 18:00

뉴욕일원 한인은행 자산·예금·대출 뚜렷한 성장

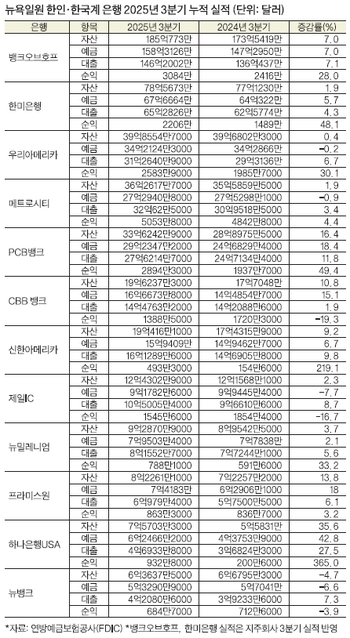

뉴욕·뉴저지 일원에서 영업하는 한인·한국계 은행들이 올해 3분기 자산·예금·대출에서 고른 성장세를 이어갔다. 순익 또한 대부분의 은행이 지난해 같은 기간보다 늘어난 모습을 보였다. 지난달 31일 연방예금보험공사(FDIC)가 발표한 2025년 각 은행의 3분기 누적기준 실적 자료에 따르면, 뉴욕·뉴저지에서 영업하는 12개 한인·한국계 은행 중 8개 은행의 자산·예금·대출이 일제히 성장했다. 3분기 누적 기준 순익은 3개 은행만 제외하고 9개 은행이 전년동기대비 늘어난 순익을 기록했다. 연방준비제도(Fed)가 금리 인하 기조를 시작한 데다, 최근 들어 기업과 가계대출 수요가 회복하면서 은행 실적이 뚜렷한 회복세를 보이고 있는 것으로 판단된다. 올해 3분기 자산 기준으로는 뱅크오브호프(지주회사 실적 기준)가 185억773만 달러를 기록해 압도적인 1위를 지켰다. 한미은행(지주회사 실적 기준) 자산은 78억5673만 달러로 1.9% 늘었다. 우리아메리카은행 자산도 39억8555만 달러로 지난해 같은기간 대비 0.4% 증가했다. 예금도 고른 증가세를 보였다. 뱅크오브호프는 158억3126만 달러로 전년 동기 대비 7.0% 증가했고 한미은행 예금 규모 역시 67억6664만 달러로 5.9% 증가한 것으로 집계됐다. 3분기 대출 규모도 뚜렷한 증가세를 보였다. 뱅크오브호프 대출 규모는 146억2002만 달러로 7.1% 늘었고, 한미은행을 통한 대출 규모는 65억2826만 달러로 4.3% 증가했다. 우리아메리카은행 대출 규모는 31억2641만 달러 수준으로 전년동기대비 6.7%나 증가한 것으로 파악됐다. 이외에 PCB뱅크는 자산, 예금, 대출, 순익 모두 두자릿수 비율의 증가세를 보이며 뚜렷한 성장을 하기도 헀다. 김은별 기자 [email protected]뉴욕일원 한인은행 뉴욕일원 한인은행 우리아메리카은행 대출 우리아메리카은행 자산

2025.11.02. 17:16

남가주 한인은행 성장 가속…순이익 33% 급증

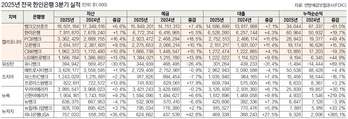

남가주 주요 한인 은행들은 올해 3분기 순항을 거듭하며 높은 순이익 성장을 맛봤다. 6개 주요 은행들이 보고한 분기 실적을 종합하면 지난 3분기 총자산 규모는 358억7000만 달러로 전년 동기(335억200만 달러) 대비 7.1%가 오른 것으로 집계됐다. 〈표 참조〉 뱅크오브호프(행장 케빈 김)의 모회사 호프뱅콥은 한인 주요 은행 중 마지막으로 2025년 3분기 순이익이 3084만 달러(주당 0.24달러)로 전년 동기 대비 28% 증가했다고 28일 밝혔다. 직전 분기(2분기)에 유가증권 포트폴리오 재편, 테리토리얼 뱅콥 인수, 가주 세법 변경 영향으로 2790만 달러 순손실을 기록했으나, 3분기에는 뚜렷한 반등세를 확인한 것이다. 케빈 김 행장은 “3분기는 순이자수익이 전 분기 대비 8% 성장하며 지난 3년간 가장 강력한 실적 모멘텀을 보여줬다”며 “예금 조달비용 절감, 대출 증가, 자산 건전성 개선이 모두 맞물려 수익성이 크게 향상됐다”고 자평했다. 은행 측은 내달 21일 주당 14센트 수익 배분에 나선다. ▶총자산 증가세 뚜렷 일단 7%에서 최대 16%대의 자산 증가를 기록한 한인 은행들은 올해 1~3분기로 이어지는 상승 행렬을 다시금 확인했다. 특히 덩치가 큰 뱅크오브호프가 내적, 외적 변화에도 불구 3분기 7%의 증가를 일궜으며, PCB뱅크가 총 33억 달러가 넘는 자산 증가를 보이며 무려 16.4%의 성장을 기록해 시선을 끈다. 3분기 15억 중반대의 자산을 기록한 US메트로뱅크도 13.2%의 분기 성장에 성공했다. 예금에서도 한인 은행들은 강세를 이어간 분기였다. PCB뱅크는 총 29억 달러를 넘어서는 예금액을 기록하며 전년 동기 대비 18.5%의 상승을 기록해 주목받았다. 자산 순위 5~6위인 CBB뱅크와 US메트로뱅크도 각각 15%와 13%대로 오름세를 보였다. 대출에서는 6대 은행의 총 규모가 285억18000만 달러를 보여 전년 동기 (265억500만 달러) 대비 7.6%의 상승을 보였다. 주요 은행 핵심 관계자들은 각 은행이 연말 최종 실적을 앞에 두고 마케팅과 실적 강화를 강조한 것이 배경이 됐다는 분석을 내놓고 있다. 특히 대출 부문에서는 US메트로뱅크가 총 12억6973만 달러를 기록해 CBB뱅크를 앞질렀으며, 전년 동기 대비 12.4%의 성장을 기록했다. 이어 PCB와 오픈뱅크가 11%대의 성장을 보이며 대출 규모를 늘렸다. ▶순이익 평균 33% 올라 순이익도 성장세를 거듭한 분기가 됐다. 6개 은행은 지난 3분기 평균 33%대의 순이익을 기록하며 2분기의 정체 상황을 완전히 극복했다는 평가를 받고 있다. 은행들의 전체 순이익은 총 7850만 달러로 지난해 같은 기간의 5961만 달러에 비해 가파른 성장세를 확인했다. 가장 큰 순이익 성장으로 주목받은 곳은 US메트로뱅크로, 총 294만 달러의 이익을 기록해 무려 69%의 성장을 이뤄냈다. US메트로뱅크는 지난 2분기에도 전년 대비 12.3%의 완만한 성장을 보인 바 있어 지속 성장의 가능성을 내비쳤다. 이어 한미은행은 총 2206만 달러를 순이익으로 남기며 지난해 3분기 대비 무려 48%의 성장을 기록했다. PCB뱅크도 1141만 달러의 순익을 기록하며 46% 성장을 보였다. 지난 2분기 순이익 감소를 겪은 데 이어 분기 지출이 많았던 뱅크오브호프도 28%의 상승 그래프를 그렸다. 지난 2분기에 전년 동기 대비 19.8%의 감소를 감수했던 CBB은행은 3분기에도 전년 동기 대비 18%의 하락을 기록했다. 한인 은행가는 3분기의 성장세를 이어갈 경우 올해 연말과 내년 봄 불확실한 경기 동향에도 불구하고 더 가파른 성장을 기대할 수 있을 것으로 보고 있다. 최인성 기자한인은행 순이익 순이익 성장 분기 성장 총자산 증가세

2025.10.28. 23:35

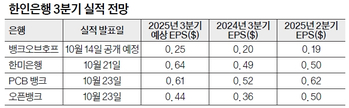

한인은행들 3분기 선방 기대…21, 23일에 실적 발표 예고

해 3분기 남가주 상장 한인 은행들의 실적이 2분기와 전년 동기 대비 ‘선방’을 이어갈 것으로 예상된다. 월가 분석가들은 이들 한인 은행이 올해 2분기에 비해 소폭 높거나 같은 수준의 성적을 내면서 3분기를 마감한 것으로 전망했다. 〈표 참조〉 3분기 실적 발표 일정을 오는 14일 공개하는 뱅크오브호프(행장 케빈 김)는 주당 순이익(EPS)을 25센트로 전망돼 올해 2분기에 비해 6센트 높아졌다. 21일 발표를 예고한 한미은행(행장 바니 이)도 64센트의 성장이 예상돼 2분기(50센트)와 전년 동기(49센트)와 비교해 높은 실적이 기대된다. 23일 실적 발표에 나서는 PCB 뱅크(행장 헨리 김)와 오픈 뱅크(행장 오상교)도 각각 61센트와 44센트의 성장이 예고돼 2분기와 유사한 성장 규모를 보일 것으로 전망된다. 특히 두 은행은 전년 대비 소폭 웃도는 실적이 예상된다. 한편, 9일 오후 장마감에서 뱅크오브호프는 전일대비 9센트 하락한 주당 10.94달러, 한미은행은 전일대비 16센트 하락한 24.49달러, PCB 뱅크는 전일대비 21센트 하락해 20.20달러, 오픈뱅크는 전일대비 19센트 하락한 13.53달러를 기록했다. 최인성 기자한인은행 선방 실적 발표 선방 기대 오픈 뱅크

2025.10.09. 19:42

한인은행들 규제 부담 경감…통화감독청 완화 조치 발표

통화감독청(OCC)이 커뮤니티 은행의 규제 부담을 완화하기 위한 일련의 조치를 지난 6일 발표했다. 은행의 자산 규모, 복잡성, 위험 수준에 맞춰 감사 빈도와 범위를 유연하게 조정하고, 실질적인 재무 위험에 초점을 맞추겠다는 것이 핵심이다. OCC는 자산 규모가 300억 달러 미만인 금융기관을 커뮤니티 은행으로 정의하고 있어 주요 한인 은행들이 이번 조치의 혜택을 받을 수 있을 것으로 보인다. 올해 9월에 연방예금보험공사(FDIC)의 발표에 따르면 가주를 중심으로 한인 최대 은행인 뱅크오브호프의 총자산은 185억4000만 달러였으며, 한미은행이 78억1800만 달러, PCB 뱅크는 33억500만 달러를 기록한 바 있다. 당국은 먼저 2026년 1월 1일부터 감사 정책을 전면 개편해 은행의 규모·복잡성·위험 수준에 따라 맞춤형 감사를 실시한다. 특히 ‘중대한 재무 위험(material financial risks)’에 감사 역량을 집중한다는 계획이다. 동시에 ‘비예금 투자상품(RNDIP)’에 대한 기존 감사 기준을 폐지한다. RNDIP은 FDIC 보험이 적용되지 않는 투자성 상품으로, 대표적으로 뮤추얼펀드·ETF·변액 및 고정금리 연금·주식·채권 등이 포함된다. OCC는 또 은행이 위험 노출을 평가하기 위해 사용한 모델 검증의 빈도나 범위만을 이유로 부정적인 감독 평가를 하지 않겠다고 밝혔다. 이 외에도 당국은 주택공정대출 데이터시스템을 폐지하고 인허가 절차를 간소화하는 한편, 커뮤니티 은행 레버리지 비율(CBLR) 조정안, 지역 재투자법(CRA)과 관련된 단순화된 전략 계획 등 추가 개혁안도 검토 중이라고 밝혔다. 롭 니콜스 미은행협회(ABA) 회장은 “이번 OCC의 정책은 커뮤니티 은행에 대한 위험 기반 감독과 규제 맞춤화에 대한 강력한 의지를 보여준다”며 “각 은행의 상품과 서비스가 실제로 초래하는 위험 수준에 맞는 감독이 가능해지고, 금융 시스템의 안전성과 건전성을 유지하는 데 도움이 될 것”이라고 평가했다. 최인성 기자통화감독청 한인은행 커뮤니티 은행 니콜스 미은행협회 규제 맞춤화

2025.10.07. 20:58

한인은행 추석 무료 송금 서비스…오는 15일부터 내달 3일까지

주요 한인 은행들이 15일부터 올해 추석 무료 송금 서비스를 시작한다. 올해 송금은 최근 LA에 지점을 연 하나 은행이 15일부터 시작해 내달 6일까지 서비스한다. 나머지 대부분 은행은 29~30일 시작해 내달 3일 종료할 예정이다. 〈표 참조〉 은행명 기간 대상 국가 뱅크오브호프 9월30일~10월 3일 한국, 홍콩, 중국, 베트남, 대만 한미은행 9월 29일~10월 3일 한국, 홍콩, 중국, 베트남, 인도, 파키스탄 PCB뱅크 9월 25일~10월 2일 한국, 중국 오픈뱅크 9월 29일~10월 3일 한국 CBB뱅크 9월 29일~10월 3일 한국 US메트로뱅크 9월 29일~10월 3일 한국, 중국, 베트남, 홍콩 우리아메리크은행 9월 29일~10월 3일 한국 하나은행 9월 15일~10월 6일 한국, 중국, 전세계 하나은행 지점망 오는 30일부터 송금 서비스를 시작하는 뱅크오브호프는 한국, 홍콩, 중국, 베트남과 대만으로의 서비스를 제공하며, 한미은행에서는 인도와 파키스탄에도 송금이 가능하다. 송금 서비스는 해당 은행 계좌를 가진 고객의 개인 간 송금에만 적용되며, 수수료가 없다. 한편, 9월 4일 현재 달러-원 환율은 1393원을 기록하고 있으며, 당분간 1300원대 중후반을 유지할 전망이다. 최인성 기자한인은행 서비스 송금 서비스 한인은행 추석 올해 송금

2025.09.04. 22:50

고석화 '뱅크오브호프' 명예회장 은퇴 선언

“1막은 이제 끝났지만 2막의 문을 활짝 열 겁니다. 40년의 조바심 속 외줄 타기를 멈추려고 해요.” 고석화 뱅크오브호프 명예회장(80)이 내놓은 은퇴의 변이다. 사업가로, 은행가로 40~50년을 보냈다면 이제 봉사자의 명함을 준비하겠다고 전했다. 지난 2일 오전 LA 윌셔가 은행 본점에서 가진 인터뷰에서 고 명예회장은 “많은 분이 평생 일만 하다가 가는 경우가 많아 창조자께서 안타까워한다는 말이 있다. 이젠 많은 이들에게 조그만 도시락을 나눠주는 일을 하고 싶다”고 전했다. 그는 1971년 도미해 철강업에서 일하다 1986년 윌셔은행에 발을 들인 후 은행가로 승승장구했다. 그는 소위 ‘커뮤니티 은행’으로 시작해 이젠 지역은행으로의 발판을 굳게 마련한 업적을 인정받았다. 그는 올해 말 은행에서 맡은 모든 자리를 내려놓고 자연인으로 돌아간다. 성공 가도에서 가장 힘들었던 시간을 물었다. “윌셔은행 증자 시기가 가장 어려웠어요. 생존의 문제이기도 했고, 이사진 규모를 확대해야 한다는 사명 때문에 심적으로도 쉽지 않았던 시기였어요. 스트레스로 위궤양이 악화됐던 시기였죠.” 2003년 증자가 잘 마무리되면서 한인 은행 간의 인수 합병이 확대될 수 있는 계기를 마련했다는 것이 그가 얻은 소득이었다. 윌셔은행은 당시 SBA 융자를 통해 힘을 축적한 결과, 2015년 독립커뮤니티뱅커(ICBA)가 커뮤니티 은행 1위로 선정하는 등 지역은행으로의 발판을 마련하기도 했다. 당시 은행가를 놀라게 했던 BBCN과의 합병에 자양분이 됐음은 물론이다. 그는 2023년 ‘고독한 도전, 아메리칸 드림을 넘어서’라는 회고록을 통해 ‘좋은 은행’의 의미를 설명한 바 있다. 그는 ‘사회적 책임감’을 강조했다. “은행은 영리 추구를 가장 중요하게 생각하지만, 은행을 이용하는 고객들과 은행이 위치한 지역 사회의 삶을 새겨볼 필요가 있어요. ‘함께 책임지는’ 모습이 필요하다는 생각을 갖고 있습니다.” 그는 앞으로 한인 은행들의 추가 합병 소식도 기대한다고 전했다. “후배들에게 잘 물려주고 갈 수 있어서 뿌듯하고 다행이라고 생각합니다. 특히 1.5~2세들의 진출은 자연적인 것으로 보며, 이런 에너지가 은행 간의 합병으로도 이어지길 바라는 마음입니다.” 특히 그는 은행 후배들에게 “인생에서 최선을 다하는 것처럼 멋진 일은 없다”며 “‘시키는 것을 하는’ 매니저의 정신보다는 ‘책임감을 갖고 챙기는’ 오너로서의 마인드를 갖고 일해주길 바란다”고 조언했다. 그가 가족들과 설립한 고선재단은 앞으로도 지역사회 단체들을 지원하는 활동을 지속하며, 장학금 재단을 통해 모교 연세대 후배들을 지원할 계획이다. 은퇴 후 일상의 삶도 물었다. 대답에는 큰 웃음이 섞였다. “탁구장에서 여러분들 만날 겁니다. 기타도 배우고, 피지컬 트레이닝도 받을 계획입니다. 골프도 열심히 칠거고요. 이제 더 즐겁고 활기차게 지낼 겁니다. 하하하.” 한편, 은행 측은 오는 12월 10일 은퇴식을 통해 고 명예회장의 인생 2막 시작을 축하할 계획이다. 최인성 기자한인은행 인생 한인은행 성장 한인 은행들 당시 은행가

2025.09.02. 23:44

전국 한인은행 총자산 500억불 임박

올해 상반기 전국 15개 한인은행들은 외형적인 성장세를 이어갔다. 한인은행들은 자산, 대출, 예금 규모는 전년 동기보다 모두 5%가 넘게 증가했다. 다만 순익은 18.9% 감소했다. 본지가 한인은행들이 연방예금보험공사(FDIC)에 제출한 2025년 2분기 실적보고서(Call Report)를 분석한 결과 상반기 누적순손익은 1억6517만 달러였다. 〈표 참조〉 ▶자산·대출·예금 15개 한인은행의 총자산은 496억2365만 달러로, 2024년 상반기 대비 7.0% 늘었다. 남가주 한인은행 6곳의 자산은 354억9308만 달러로 전체의 71.5%를 차지했다. 동부 지역 8개 은행의 자산 증가율은 7.6%를 기록했다. PCB뱅크와 오픈뱅크를 포함한 5개 은행은 두 자릿수의 자산 증가율을 보였다. 특히 하나은행 USA는 2024년 상반기 대비 자산이 23.1% 증가했다. 전국 한인은행의 총예금은 421억1250만 달러로, 전년 대비 8.3% 늘었다. 서부 지역 예금 증가율은 9.0%로 동부 지역(6.5%)을 앞섰다. 총대출 규모는 395억2751만 달러로, 지난해 상반기보다 6.1% 증가했다. 대출 증가율은 동부 지역(6.8%)이 서부 지역(5.8%)을 앞질렀다. ▶순이익 상반기 순이익 규모는 총 1억6517만 달러로, 2024년 동기 2억364만 달러보다 18.9% 감소했다. 일부 서부 지역 은행들의 순이익 작년 동분기보다 부진했기 때문이다. 전국 한인은행 중 순이익 증가 폭이 가장 컸던 은행은 하나은행USA로, 전년 대비 421.8% 증가한 762만 달러를 기록했다. 지난해 상반기에 비하면 4배나 이상의 순이익을 거둔 것이다. 최근 금융당국의 제재에서 벗어나 본격적인 영업망 확장에 나설 것이라고 밝힌 신한아메리카도 112.5%의 증가 폭을 보여 눈길을 끌었다. 한인은행권은 “여전히 금리가 높기 때문에 환경이 좋지 않지만, 최악의 부진은 벗어난 것으로 보인다”라고 평가했다. 관계자들은 “전망은 금리의 향방과 트럼프 행정부의 경제정책의 방향성에 달려있다”며 “체감경기는 여전히 어려운 상태이기 때문에 은행들도 공격적인 영업보다는 내실 다지기를 기조로 삼을 것 같다”고 전망했다. 조원희 기자한인은행 총자산 전국 한인은행 남가주 한인은행 자산 증가율

2025.08.03. 19:00

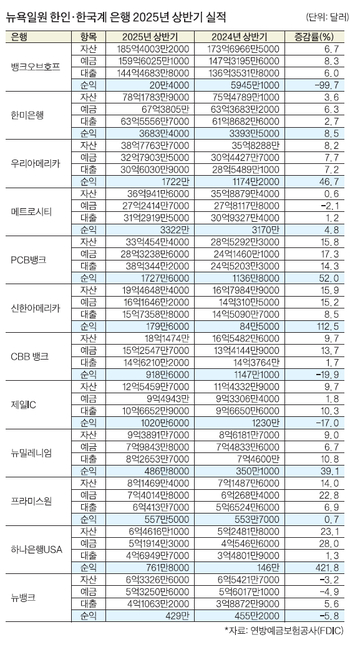

뉴욕 일원 한인은행, 꾸준한 양적 성장세

뉴욕·뉴저지 일원에서 영업하는 한인·한국계 은행들이 양적 성장세를 이어갔다. 자산과 예금, 대출 등 주요 지표에서 성장세를 보였다. 다만 상반기 순익은 희비가 엇갈렸다. 지난달 31일 연방예금보험공사(FDIC)가 발표한 2025년 상반기(1~6월) 각 은행의 실적 자료에 따르면, 뉴욕·뉴저지에서 영업하는 12개 한인·한국계 은행 중 10개 은행의 자산과 예금, 대출 규모가 모두 늘었다. 자산 기준으로는 뱅크오브호프가 약 185억 달러로 지난해 상반기 대비 6.7% 늘어 압도적인 자산 1위를 유지했다. 같은 기간 한미은행 자산은 약 78억 달러로 3.6% 증가했고, 우리아메리카은행 자산은 38억 달러 규모로 8.2% 늘며 3위를 기록했다. 예금 잔고와 대출 규모도 증가세를 보였다. 뱅크오브호프 예금은 159억 달러 규모로 전년동기대비 8.3% 늘었고, 대출 규모는 144억 달러 수준으로 6.0% 증가했다. 한미은행과 우리아메리카 역시 예금과 대출 규모가 모두 늘었다. 전반적으로 고른 성장세를 보인 자산·예금·대출과 달리 순익은 차이가 났다. FDIC 기준 뱅크오브호프 순익은 20만4000달러로 순손실을 겨우 면했다. 이에 대해 뱅크오브호프 측은 지난 2분기 하와이주 테리토리얼 세이빙스 뱅크 인수에 따른 비용이 반영된 결과로, 일회성 항목을 제외하면 오히려 1분기 대비 순익이 7% 늘었다고 설명했다. 아울러 올해 3분기부터는 가시적인 실적 개선을 보일 것이라고 전망했다. 자산건전성과 자본비율도 안정적으로 유지되고 있으며, 특별관리대출은 3월 말 대비 26% 감소했다. 캘리포인트에 기반을 두고 최근 뉴욕 일원에 진출한 CBB뱅크의 상반기 순익도 지난해 같은 기간 1147만 달러 수준에서 올해는 918만6000달러로 19.9% 감소했다. 뉴뱅크의 경우, 대출 규모를 제외하고 자산과 예금, 순익이 일제히 감소했다. 뉴뱅크 상반기 순익은 429만 달러로, 지난해 같은기간(455만 달러) 대비 5.8% 줄었다. 금융권 관계자는 “일회성 비용을 반영하는 등 회계적 요인에 따라 은행권 순익에 영향을 받았다”며 “다만 한인은행들의 재정건전성이나 안정적인 실적 흐름은 유지되고 있다”고 전했다. 김은별 기자한인은행 성장세 양적 성장세 우리아메리카은행 자산 뉴뱅크 상반기

2025.08.03. 18:19

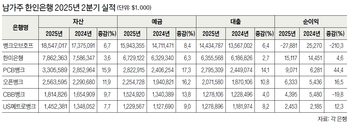

남가주 한인은행, 외형 성장세 이어 갔다

남가주 한인은행이 자산·대출·예금에서 반등을 넘어 다시금 성장세로 전환했다. 본지가 남가주에 본점을 둔 뱅크오브호프, 한미은행, PCB뱅크, 오픈뱅크, CBB뱅크, US메트로뱅크 등 한인은행 6곳의 2025년 2분기 영업 실적을 분석한 결과, 총자산, 대출, 예금 모두 전년 동기 대비 5% 이상 늘어났다. 다만 2분기 순이익은 부진한 모습을 보였다. 〈표 참조〉 ▶자산·대출·예금 지난 2분기 남가주 한인은행들의 총자산 규모는 전년 동기 대비 7.4%(24억3773만 달러) 증가한 355억4577만 달러였다. 직전분기(337억2677만 달러)와 비교해도 5.4%가 불어난 규모다. 6곳 은행이 모두 자산이 늘어나면서 고른 증가세를 보였다. 특히 PCB뱅크(33억559만 달러)와 오픈뱅크(25억6360만 달러)의 전년 동기 대비 자산 증가율은 각각 15.9%와 11.9%로 두 자릿수를 웃돌아 눈에 띄었다. 예금은 두 자릿수에 가까운 증가를 보였다. 2분기 총예금고는 전년 동기 대비 9.5% 늘어난 305억461만 달러였다 직전 분기와 비교해도 6.3% 증가했다. 여섯 곳 은행 모두가 예금이 불어난 가운데 PCB뱅크(28억2292만 달러)는 지난해 같은 기간과 비교해 17.3% 증가해 눈길을 끌었다. 16.2% 늘어난 오픈뱅크(22억5473만 달러)와 13.8% 증가한 CBB뱅크(15억2492만 달러)가 뒤를 이었다. 은행 6곳의 총대출은 전년 동기(264억8348만 달러)보다 6.5%(17억3077만 달러) 증가한 282억1425만 달러를 기록했다. 전 분기의 268억4317만 달러에 비해서도 5.1% 불어난 것이다. 대출 성장세가 뚜렷했던 은행은 지난해 동기 대비 14.1% 늘어난 PCB뱅크(27억9531만 달러)와 10.8% 늘어난 오픈뱅크(20억7158만 달러)였다. ▶ 순이익 2분기 남가주 한인은행 6곳의 순이익은 지난해 2분기의 5910만 달러보다 5000만 달러 가까이 급감한 949만 달러로 나타났다. 뱅크오브호프가 합병에 따른 비용과 포트폴리오 재조정에 따른 매각 손실 등 일회성 요인이 반영된 게 순이익 감소 원인 중 하나다. 은행 측은 지난 22일 2분기 실적을 발표하며 일회성 비용을 제외하면 2분기 순이익은 2450만 달러라고 밝힌 바 있다. 이번 실적은 자산·예금·대출의 성장세를 2분기 연속 이어간 점에서 부진의 터널을 벗어났다는 평가가 나온다. 다만 한인은행들이 보수적 경영 기조 속에서도 시장 회복 흐름에 발맞춰 대응하고 있지만 향후 전망은 예측하기 어렵다는 것이 전문가들의 의견이다. 한인은행권 관계자는 “대출 수요가 완전히 회복된 것은 아니며 고금리 기조가 언제까지 이어질지도 알 수 없다”며 “트럼프 행정부 출범 이후 계속되고 있는 경제적 불확실성 때문에 영업망 확장보다는 안정적 운영에 치중할 것으로 예상한다”고 말했다. 조원희 기자한인은행 남가주 남가주 한인은행들 한인은행 6곳 대출 성장세

2025.07.28. 19:02

[기자의 눈] 전국구 시험대 오른 한인은행들

한인경제가 커 나가면서 동반자 역할을 해온 존재가 있다. 한인은행이다. 2000년대 들어 한인은행들은 크게 성장했다. 급증하는 이민자 인구와 한인경제의 확장을 기반으로 사업을 넓혔다. 그 과정에서 2008년 금융위기같이 위기를 겪기도 했지만, 현재는 5개의 한인은행이 상장을 할 정도로 전체적인 규모가 커졌다. 그러나 2020년대에 접어들며 그 성장의 속도는 주춤하고 있다. 이민 규모가 줄고 의류업 등 전통 산업 기반이 약해지면서, 한인은행들은 이제 새로운 성장 전략을 모색하고 있다. 가장 두드러진 변화는 인수합병을 통한 외형 확대다. 뱅크오브호프는 지난 4월 하와이의 테리토리얼세이빙스뱅크를 인수하며 자산 192억 달러 규모의 은행으로 도약했다. 하와이까지 진출했다는 것은 뱅크오브호프가 ‘전국 은행’으로서 입지를 다지고 있다는 신호다. 조지아를 기반으로 한 메트로시티은행도 최근 제일IC은행과의 합병을 마무리하며 총자산 48억 달러 규모의 은행으로 거듭날 예정이다. 이 과정에서 LA 한인타운에 있는 제일IC은행의 지점은 메트로시티은행의 서부 진출 거점 역할을 할 것이다. 은행이 전국적인 영향력을 가지겠다는 의도다. 지리적 확장도 활발하다. 올해 들어서만 PCB뱅크와 한미은행이 각각 애틀랜타 인근에 새 지점을 열었고, CBB뱅크는 뉴저지에 첫 동부 지점을 개설한 데 이어 애틀랜타 진출도 예고한 상태다. 기존에 남가주에 본사를 둔 이들 은행이 동부로 눈을 돌리는 데는 분명한 이유가 있다. 포화 상태인 LA·OC 금융시장에서는 더는 예전처럼 성장하기 어렵다는 판단 때문이다. 이미 대다수 한인은행이 진입해 있고, 한국에 본사를 둔 은행의 진출 확대와 주류 은행들의 적극적인 마케팅으로 경쟁은 점점 치열해지고 있다. 동부 시장은 상대적으로 새로운 기회로 여겨진다. 특히 조지아는 현대차, LG, SK 등 한국 대기업의 진출과 함께 관련 협력업체 및 한인 인구도 빠르게 늘고 있다. 법인고객을 겨냥한 기업금융 수요가 증가하는 가운데, 제조업 중심의 구조는 남가주 한인은행에 또 다른 도전과 기회를 동시에 제공한다. 한국기업을 대상으로 한 금융지원 확대도 주목할 만하다. 뱅크오브호프는 지난 4월부터 LA, 뉴욕, 뉴저지, 애틀랜타, 휴스턴, 댈러스 등 6개 도시에 한국기업금융지원센터를 설립해 한국기업의 국내 진출을 돕는 금융 서비스를 제공하고 있다. 한미은행은 지난해 서울에 사무소를 열어 한국 기업과의 네트워크 강화에 나섰다. 이 같은 흐름은 단순한 점포 수 늘리기나 자산 확장 이상의 의미가 있다. 한인은행들이 처한 현실은 이전과 다르다. 한인경제의 중심축이 달라지고 있고, 고객의 요구도 다양해지고 있으며, 기술과 자본력이 모두 요구되는 시대다. 특히나 신규 이민이 줄어들고 한인사회의 평균연령이 높아지는 것은 은행에 녹록지 않은 영업환경이다. 전에는 언어의 장벽 때문에 한인 은행을 이용하던 고객층은 서서히 줄어들고 있기 때문이다. 따라서 한인은행들은 더 큰 스케일과 더 넓은 시장을 향해서 나아가야만 하는 환경이다. 이제는 한인은행들은 지역 은행에서 나아가 전국 단위의 경쟁력을 갖춘 금융기관으로 진화할 수 있을지가 관건이다. 한인 커뮤니티의 젖줄 역할을 해온 은행들이 앞으로도 중심을 잡아줄 수 있을지, 지금이 바로 그 시험대다. 조원희 / 경제부 기자기자의 눈 한인은행 전국구 남가주 한인은행 대다수 한인은행 전국 은행

2025.07.22. 19:04

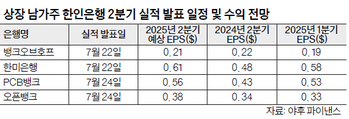

한인은행 2분기 실적 상승 전망…22·24일 발표 앞서 월가 예상

올해 2분기 남가주 상장 한인은행들의 실적이 회복세를 이어갈 것으로 보인다. 월가 애널리스트들은 이들 은행이 모두 직전 분기보다 개선된 성적을 낼 것으로 예상하며, 4곳 중 3곳은 전년 동기 대비로도 실적이 오를 것으로 전망했다. 〈표 참조〉 뱅크오브호프와 한미은행은 오는 22일 2분기 실적을 발표한다. 뱅크오브호프의 주당순이익(EPS) 전망치는 21센트로, 전년 동기보다는 1센트 낮지만 지난 1분기보다는 2센트 높은 수치다. 한미은행의 EPS는 61센트로 예상돼, 전년 동기(48센트)보다 13센트, 직전 분기(58센트)보다 3센트 각각 높아질 것으로 보인다. 두 은행 모두 지난 1분기 실적이 월가 예상을 상회한 바 있어, 이번 발표 역시 주목된다. 24일에는 PCB뱅크와 오픈뱅크가 나란히 실적을 공개한다. PCB뱅크의 EPS 전망치는 56센트로, 전년 동기보다 13센트, 직전 분기보다 3센트 증가한 수치다. 오픈뱅크의 EPS는 38센트로 예상되며, 이는 2024년 2분기(34센트)와 2025년 1분기(33센트)를 모두 웃도는 수준이다. 조원희 기자한인은행 실적 월가 예상 실적 상승 월가 애널리스트들

2025.07.15. 23:00

성장 동력 찾아…한인은행들 동부 진출 붐

남가주에 본사를 둔 한인은행들이 잇따라 동부 지역으로 지점 확장에 나서고 있다. 포화한 남가주 시장을 벗어나 새로운 고객층과 기업금융 수요가 늘고 있는 동부 지역에서 새로운 성장 동력을 찾기 위한 전략으로 분석된다. 가장 최근 개점을 알린 곳은 PCB뱅크다. PCB는 지난 8일 조지아 스와니에 새 지점을 정식 오픈했다. 이에 앞서 한미은행은 지난달 5일 애틀랜타 인근 둘루스에 동부 첫 지점을 열었다. CBB뱅크도 지난 5월 뉴저지 포트리 지점을 개점했으며, 올해 안으로 애틀랜타에도 지점을 열 계획이다. 이들 모두가 남가주에 기반을 둔 은행들이며, 동부 지역의 새로운 시장을 정조준하고 있다. 이 같은 움직임의 배경에는 남가주 지역 금융시장의 포화 상태가 있다. 한인 인구가 밀집한 LA와 오렌지카운티 일대는 이미 대부분의 한인은행이 자리 잡은 상태며, 점포 간 경쟁도 갈수록 치열해지고 있다. 또한 금융당국의 제재가 풀리면서 본격적인 영업망 확장을 꾀하고 있는 신한은행 아메리카나 LA에 서부지역 첫 지점을 곧 오픈하는 하나은행USA 등 한국에 본사를 둔 은행들도 본격적인 경쟁에 나설 것으로 보인다. 고정된 고객층을 대상으로 한 지점 확장에는 한계가 있는 만큼, 새로운 시장을 향한 진출이 불가피하다는 것이 은행권의 공통된 인식이다. 이런 상황에서 조지아주는 남가주 은행들이 주목하는 대표적인 신규 시장으로 꼽힌다. 애틀랜타와 그 인근 지역에는 한국 대기업들의 생산 및 물류 시설이 잇따라 들어서고 있으며, 이와 함께 관련 협력업체와 한인 인구도 빠르게 증가하고 있다. 제조업 중심의 기업 금융 수요가 늘고, 새로운 고객 기반이 꾸준히 유입되고 있는 점이 은행들에 매력적인 요소로 작용하고 있다. 현재 조지아에는 현재 뱅크오브호프, 한미은행, PCB뱅크 등 남가주 은행 세 곳이 지점을 운영하고 있다. 한인은행 관계자는 “조지아를 직접 방문해보니 한인경제가 성장하고 있다는 점이 눈에 띄었다”라며 “특히 앨라배마나 플로리다 같은 인근 주의 한인 인구도 주말이 되면 조지아의 한인밀집지역인 둘루스나 스와니로 모인다”고 말했다. 이 같은 흐름에 맞춰 뱅크오브호프도 한국 기업 대상 금융 지원을 강화하고 있다. 뱅크오브호프는 올해 4월부터 LA, 뉴욕, 뉴저지, 애틀랜타, 휴스턴, 달라스 등 6개 주요 거점에 한국기업금융지원센터를 설립했는데 이중 동부 지역이 3곳이다. 센터는 현지 진출 한국 기업을 대상으로 계좌 개설, 대출, 법률·세무 자문 등 종합 금융 서비스를 제공하며, 국내 진출 한국기업들의 안착을 돕는 역할을 하고 있다. 동부에 본사를 둔 한인은행의 서부 진출 시도도 있다. 애틀랜타에 본사를 둔 메트로시티은행은 제일IC은행과의 합병을 마무리하며, 자산 규모를 확대하고 남가주 지역에서 영업망을 넓힐 계획이다. 김동욱 제일IC은행 행장은 지난 3월 합병 발표에서 “제일IC은행 LA지점은 합병이 완료되면 메트로시티은행의 남가주 지역 거점이 될 것”이라고 밝혔다. 한인은행권 관계자는 “동부 진출은 단기 성과보다 중장기적인 성장 기반을 마련하려는 전략적 결정”이라며 “특히 조지아는 한국 본사와의 연계가 가능한 법인고객들이 많아 한인은행의 기업 금융 역량을 보여주기에 적합한 지역”이라고 덧붙였다. LA 한인은행들의 동부 진출은 단순한 점포 확장이 아닌, 기업 금융 중심의 경쟁력 확보를 위한 전략 전환이라는 평가가 나온다. 이에 따라 조지아와 뉴저지를 중심으로 한 동부 시장이 향후 한인은행권의 주요 격전지로 부상할 전망이다. 조원희 기자한인은행 진출 한인은행 관계자 동부 지역 성장 동력

2025.07.13. 19:30

한인은행 9곳 SBA 융자 실적 반등 성공

전국 한인은행의 SBA 융자 실적이 전년 대비 큰 폭으로 증가하며 뚜렷한 반등세를 보였다. 고금리와 경기 하강이 지속하고 있음에도 좋은 성과를 낸 것이다. 연방중소기업청(SBA)이 발표한 2024~2025 회계연도 3분기(2025년 4월 1일~6월 30일) 누적 실적에 따르면, 전국 한인은행의 SBA 대출 승인 총액은 전년 동기 8억8125만 달러에서 10억9512만 달러로 24.3% 증가했다. 승인 건수는 783건에서 1004건으로 28.2% 늘어났다. 〈표 참조〉 전국 13개 한인은행 중 9곳이 승인 액수 증가를 기록했다. 특히 뱅크오브호프, 한미은행, PCB뱅크, 오픈뱅크, US메트로뱅크 등 가주 한인은행들은 승인 건수와 승인액 모두 증가하며, 전체 순위에서도 상위 6위를 휩쓸었다. 승인액 기준 1위는 뱅크오브호프로, 전년 1억6497만 달러에서 14.6% 증가한 1억8903만 달러를 기록했다. 승인 건수도 203건에서 262건으로 29.1% 증가했다. 오픈뱅크는 승인액이 작년 1억2819만 달러에서 1억5236만 달러로 18.9% 증가했고, 승인 건수 역시 82건에서 87건으로 늘어났다. 지난해에 이어 2위를 차지했다. 가장 두드러진 성장을 보인 곳은 US메트로뱅크였다. 승인 건수는 32건에서 68건으로 112.5% 증가했고, 승인액은 5323만 달러에서 1억3836만 달러로 무려 160% 가까이 뛰었다. 지난해 8위였던 한인은행 내 순위도 올해는 3위로 상승했다. 한미은행은 승인 건수가 103건에서 145건으로 40.8% 증가했고, 승인액도 9669만 달러에서 1억2121만 달러로 확대됐다. PCB뱅크도 승인 건수가 65건에서 99건으로 52.3% 증가했으며, 승인액은 6656만 달러에서 1억852만 달러로 63.0% 늘어났다. CBB뱅크는 승인 건수가 82건에서 90건으로 늘었지만, 승인액은 1억429만 달러에서 1억213만 달러로 감소했다. 승인액 기준으로 6위를 차지했다. 한인 조앤 김 행장이 이끄는 텍사스의 대만계 은행 사우스웨스턴내셔널뱅크(SWNB)도 상승세를 보였다. 승인 건수가 지난해 35건에서 올해 51건으로 45.7% 증가했고, 승인액은 6014만 달러에서 7914만 달러로 31.6% 늘었다. SWNB의 국수연 SBA부문 전무는 “회계연도 1분기에 해당하는 지난 해 말부터 SBA 대출은 회복세가 완연했다”라며 “한인에 국한되지 않고 타인종 고객도 유치하는 사례가 많아 앞으로 성장 가능성이 엿보인다”고 말했다. 다만 그는 “트럼프 행정부가 기업 오너 신분 증명이나 대출 보증 수수료 면제 폐지 등 심사 기준을 강화하는 흐름을 보여주고 있어 단기적인 실적에 대해서는 우려가 있다”고 밝혔다. 하반기에는 금리 인하 기대감과 SBA의 정책 변화 여부에 따라 실적 추이에 영향을 미칠 것으로 보인다. 조원희 기자한인은행 융자 전국 한인은행 승인액 기준 융자 실적

2025.07.02. 22:12

지원형 리더십으로 '선한 기업문화' 잇는다

오는 30일, 오픈뱅크 민 김 행장이 15년간의 행장직을 내려놓는다. 43년 금융 경력의 일선에서 물러나는 그는 7월 1일부터 은행 이사장직을 맡게 된다. 그와 함께 호흡을 맞춰온 최화섭 이사장은 같은 날 퇴임하고, 행장직은 오상교 최고크레딧책임자(CCO)가 이어받는다. 은행이 성장하는 데 중심축 역할을 해온 김 행장은 “섭섭함은 없고 오히려 시원하다”는 말로 소회를 전했다. 이후 이사장으로서 ‘지원형 리더십’을 발휘하겠다고 다짐했다. 그는 “시간이 갈수록 은행을 둘러싼 환경은 더 복잡해지고 변화의 속도도 빨라지기 때문에 직원들과의 소통을 생각하면 이제는 젊은 행장이 필요하다”며 “차기 행장에 대한 확신이 있었고, 그동안 정말 치열하게 달려왔기 때문에 미련은 없다”고 말했다. 김 행장의 은행가로서의 커리어에는 ‘여성 최초’라는 수식어가 항상 따라붙었다. 1982년 구 윌셔스테이트뱅크에서 텔러로 시작한 그는 이후 여성 최초 지점장, 여성 최초 전무라는 타이틀을 거머쥐었다. 1995년 나라은행에서 최고운영책임자(COO), 최고크레딧책임자(CCO)에 올랐고 2006년에는 여성 최초의 한인은행장으로 나라은행의 수장을 맡았다. 나라은행과 중앙은행의 합병 과정에서 자리에서 물러났고, 3개월 후 존폐 위기에 몰린 FS제일은행의 행장으로 부임했다. 이후 은행명을 오픈뱅크로 바꾸고, 정상화를 넘어 고속 성장을 이끌어내며 결국 4대 상장 한인은행으로 성장시켰다. 김 행장에게 오픈뱅크는 단순한 커리어의 한 챕터가 아니었다. 최 이사장이 퇴임 인터뷰에서 말했듯, 은행의 운명을 바꾼 인물로 자리매김했다. 그는 “이전 은행에서 배운 걸 모두 쏟아붓겠다는 각오로 왔고, 실제로 그렇게 했다”며 오픈뱅크에서의 시간이 자신의 커리어에서 가장 자랑스러운 시기였다고 말했다. 그가 꼽는 성장의 원동력은 ‘선한 기업문화’다. 순익의 10%를 사회에 환원하는 등 커뮤니티를 중시하는 문화가 좋은 인재를 끌어왔고, 이를 토대로 은행이 성장했다는 설명이다. 그는 “커뮤니티를 중시하는 문화가 잘 뿌리내리기까지 시간이 걸렸지만, 지금은 행장을 포함한 모든 직원이 한마음으로 이 가치를 지키고 있다”고 말했다. 행장에서 물러난 뒤에도 그는 조직을 완전히 떠나지 않는다. 이사장으로서 새로 취임하는 행장에게 든든한 조력자 역할을 하며 지원형 리더십을 보여줄 것이다. 지시를 내리는 일반적인 리더와는 달리 구성원들에게 권한을 위임하고 성장을 돕는 역할에 방점을 찍겠다는 의미다. 그는 “경영진을 도와주는 게 이사장의 역할”이라며 “오랫동안 행장을 했으니 조언하고 싶은 부분도 있겠지만, 행장이 자기 방식대로 비전을 펼쳐 나가는 걸 따뜻한 눈으로 지켜봐야 한다”고 말했다. 이어 그는 “절대 먼저 조언하지 않겠다고 마음먹고 있다”며 웃었다. 그는 “최 이사장이 나를 지원해줬기 때문에 행장으로서 목표를 달성할 수 있었다고 생각한다”고 덧붙였다. 지원형 리더십이 얼마나 중요한지를 누구보다 잘 아는 김 행장이 이제 그 역할을 이어받게 된 셈이다. 김 행장은 “오 전무는 처음 행장을 맡는 만큼, 자신만의 팀을 꾸리고 성과를 내기 위해서는 장기적인 안목이 필요하다. 5년 임기로 출발하는 건 좋은 결정이라고 본다”고 말하며 신임 행장에 대해 신뢰와 기대를 동시에 나타냈다. 이제 그는 출근길 대신 이사회실 회의 탁자에 앉는다. 발로 뛰던 현장을 뒤로하고, 후배 경영진이 각자의 방식으로 비전을 실현해 나가는 모습을 지켜보는 것이 그의 새로운 임무다. “조직은 사람으로 움직이고, 사람을 움직이는 문화는 시간이 만든다”는 그는 오픈뱅크의 기업문화가 앞으로도 잘 이어지도록 노력하겠다고 전했다. 조원희 기자 [email protected]기업문화 리더십 지원형 리더십 은행 이사장직 차기 행장 민 김 오픈뱅크 박낙희 이사장 행장 한인은행

2025.06.24. 21:27

하나은행USA, LA지점 개설…한인타운 올림픽가에

하나은행USA가 LA 한인타운 내 서부지역 첫 지점을 개설한다. 현재 반도건설이 개발한 주상복합건물 ‘더 보라 3170’(3170 W. Olympic Blvd) 1층에서 지점 내부공사가 진행되고 있다. 외부에는 새 지점이 들어설 예정임을 알리는 안내문도 부착된 상태다. 은행 측은 지난 2월 13일에 연방통화감독청(OCC)으로부터 LA 지점 설립 허가를 취득한 것으로 나타났다. 하나은행USA는 본사를 뉴저지에 두고 있으며, LA 지점은 서부 지역 진출의 교두보가 될 전망이다. 다만 정확한 개점 일정은 아직 정해지지 않았다. 은행 관계자는 본지와의 통화에서 “현재 지점 오픈을 위한 인사 및 세부 운영 계획이 확정되지 않은 상황”이라며 “구체적인 개점 시점은 내부 절차가 마무리된 후에야 알 수 있을 것”이라고 밝혔다. 하나은행USA는 한국 하나금융그룹의 자회사로 국내 한인 금융 수요 확대에 따라 영업망 확충을 추진해 왔다. 조원희 기자하나은행 한인타운 한인타운 올림픽가 la지점 개설 la 한인타운 박낙희 한인은행 은행 금융

2025.05.14. 0:43